A bankhitelezés régi, hagyományos rendszerében, leginkább 2000 előtt, - amikor még a bankok csak akkor

jártak jól, ha az ingatlankölcsönt felvevők ténylegesen visszafizették a

kölcsöneiket - az ingatlan jelzálogot felvevő havi részleteket fizetett a

kölcsönt nyújtónak. És mivel ez a folyamat évtizedekig tartott, minden egyes

kölcsönnel vigyázni kellett.

Mára azonban a nemzetközi pénzügyi szabályozás hiányában kialakult egy olyan

rendszer, amely a jelzáloghitelt nyújtó bank számára a hitel visszafizetésének

elmaradása esetén is biztosítja a nyereséget.

Ebben az új, biztos pénzügyi nyereséget nyújtó banki értékpapirosítási táplálékláncban a

kölcsönt felvevő lakásvásárló(1) ügyfele a jelzálogkölcsönt nyújtó bank(2)

eladja az általa a lakáshitelesnek nyújtott kölcsönt egy befektetési banknak(3),

aki több ezer ilyen jelzálogkölcsönt egybegyűjt, majd egybecsapja más tipusú

kölcsönökkel: gépkocsihitelekkel, diákhitelekkel, hitelkártya

tartozásokkal, majd mindezeket összegyúrja úgynevezett komplex derivatívákká,

melyekből biztosítékkal védett tartozásokat, CDO-kat kap.

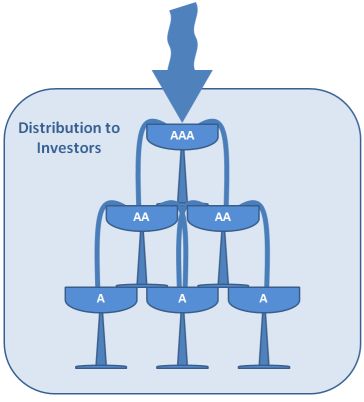

A CDO-k (collateralised debt obligation), azaz az adósságfedezetű

kötelezettségek olyan speciális értékpapírok, amelyek mögött kötvények,

hitelek vagy egyéb eszközök állnak fedezetként. A befektetők a CDO

vásárlásával átvállalják az adott hitel-, illetve kötvényportfolió

kockázatát.

A befektetési bank aztán eladja a CDO-kat befektetőknek(4).

Így a

lakástulajdonos pénze végsősoron a nemzetközi befektetőkhöz kerül. ( A

unit linked - egységekhez rendelt - ingatlan befektetési alapok révén

még az is előfordul, hogy ugyanaz a személy a jelzáloghiteles és a

befektető. De a bankoknak ez is mindegy.)

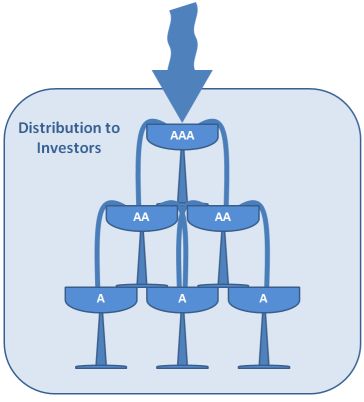

A befektetési bankok fizetnek a hitelminősítőknek(5), hogy becsüljék meg

a CDO-k (derivatíva termékek) értékét. Ők ezeket gyakran a magas kockázatuk ellenére is túl

magas értékre (AAA)

sorolják be, - ez nem is meglepő, hisz a befektetési bank megbízásából

és pénzéből járnak el, de ehhez az is kell, hogy a pénzügyi szabályozás

és maguk a bankok, befektetők ne kérhessék értékelésük minőségét tőlük

számon.

Melyik szereplőnek mi akkor a szerepe e folyamatban és melyik miért felelős?

E rendszerben a kölcsönt nyújtó bankot már nem érdekli, hogy a kölcsönét

felvevő ingatlanvásárló tudja-e fizetni a részleteket illetve hogy vissza

fogja-e fizetni a felvett kölcsönt, hiszen a kölcsönt így is- úgy is megvásárolja tőle a befektetési bank.

A befektetési bankokat sem

érdekli, hiszen az újabb CDO-kból befolyó profit egyre nő.

A jelenlegi

szabályozás szerint még a hitelminősítőket sem terheli felelősség, ha az

általuk értékelt CDO-k bedőlnek.

Nézd meg a Bennfentesek című filmet a bankrendszerről:

(Free Stream ---- majd a visszaszámlálás után ismét --- Free Stream)

online nézhető, kellemes okulást!

Kapcsolódó hírek:

Megtévesztően tájékoztatott a CDO kötvényekről a K&H Bank

A magyar piacon jelen lévő húsz legmeghatározóbb izraeli cég, 2008. nyári adatok alapján

A magánbankok hamis pénze

Gondolatok a margóra